La loi Partage de la valeur a été définitivement adoptée le 22 novembre 2023. Elle a été publiée au Journal officiel du 30 novembre 2023.

Pour promouvoir le recours à la prime de partage de la valeur (PPV), le législateur autorise son attribution deux fois par année civile et son affectation à un plan d’épargne salariale ou d’épargne retraite. Il prolonge également le régime fiscal temporaire qui lui est applicable mais uniquement dans les entreprises de moins de 50 salariés.

En résumé

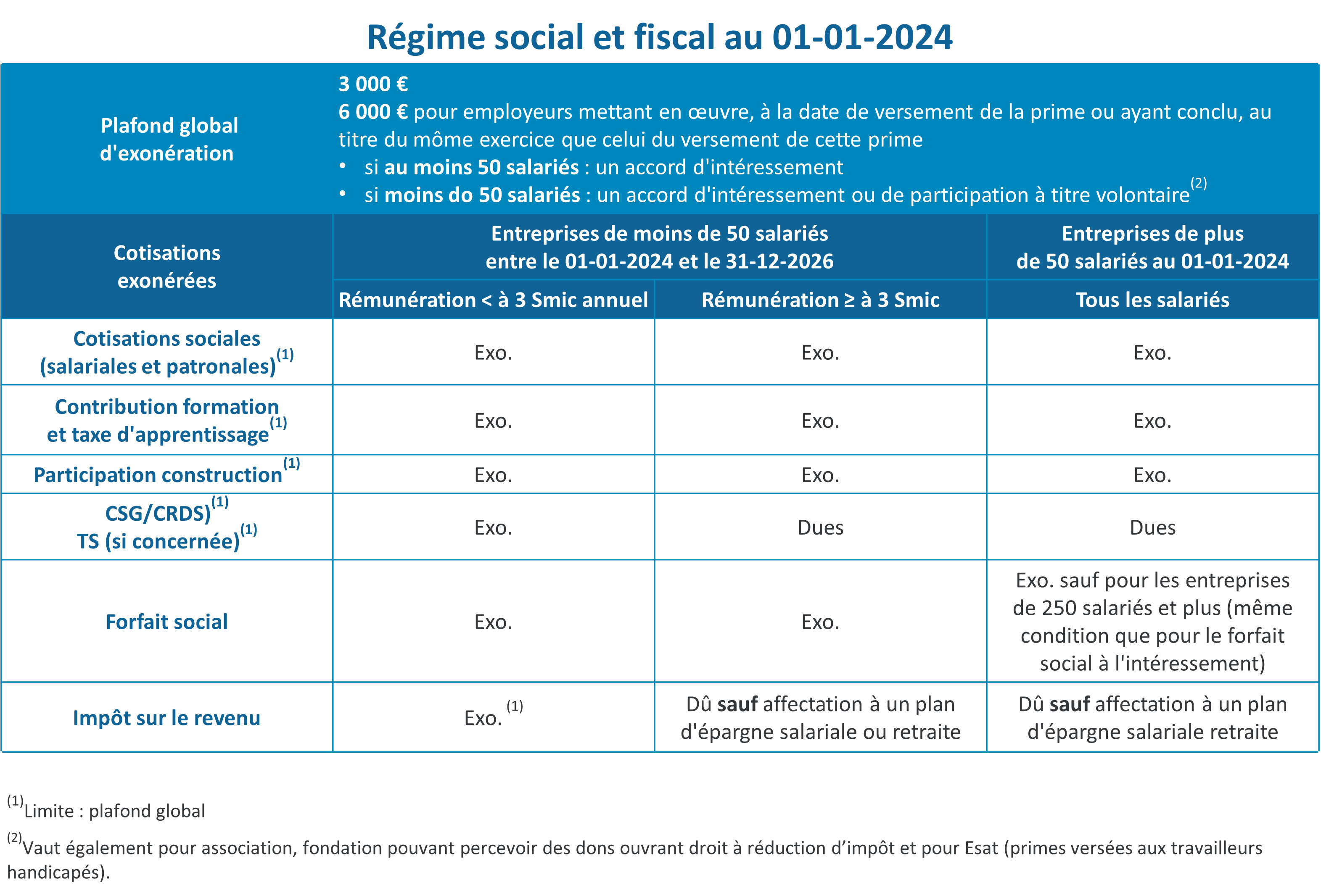

- Les mesures sociales et fiscales associées à la prime de partage de la valeur (PPV, l’ex PEPA) sont reconduites pour l’année 2024 (pour les entreprises ayant des effectifs inférieurs et supérieurs à 50 salariés) et étendues jusqu’en 2026 dans les entreprises de moins de 50 salariés.

- De nouvelles dispositions spécifiques aux entreprises de plus de 50 salariés sont entrées en vigueur à compter de 2024.

Rappel sur la prime de partage de la valeur

>> Ce que vous devez retenir en quelques points clés :

- La prime de partage de la valeur (PPV) est un dispositif pérenne qui a été institué courant 2022 (loi 2022-1158 du 16 août 2022) ;

La PPV peut être mise en place et versée par tout employeur qui le souhaite, quelle que soit la taille de l’entreprise, pour une année donnée ;- Elle peut être attribuée à l’ensemble des salariés éligibles, ou à ceux dont la rémunération ne dépasse pas un plafond déterminé par l’accord ou la décision unilatérale qui la met en place ;

- Son montant, qui peut être modulé en fonction de certains critères limitativement énumérés, est librement fixé par l’accord ou la décision unilatérale.

>> Régime social et fiscal jusqu’à la fin 2023 :

Pour être exonéré de certaines charges sociales et non soumise à l’impôt sur le revenu, le montant de la prime ne doit pas dépasser :

- 3000 euros par année civile et par bénéficiaire, ou

- 6 000 euros :

- en présence d’un accord d’intéressement, quelle que soit la taille de l’entreprise,

- ou, dans les entreprises de moins de 50 salariés, en présence d’un accord de participation volontaire,

- ou pour certaines associations et fondations reconnues d’utilité publique ou d’intérêt général, autorisées à recevoir des dons ouvrant droit à une réduction d’impôt.

Un régime renforcé d’exonération a été institué à titre temporaire jusqu’au 31 décembre 2023 pour les salariés ayant perçu une rémunération inférieure à 3 fois le SMIC annuel au cours des 12 mois précédant le versement de la prime. En complément de l’exonération sociale de base, la PPV est également exonérée de CSG/CRDS (et donc de forfait social) et d’impôt sur le revenu.

Les nouveautés instituées par la loi Partage de la valeur du 22 novembre 2023

>> Possibilité de verser deux PPV par année civile

- Nouvelle mesure

Le régime initial de la loi du 16 août 2022 prévoit que l’employeur ne peut verser qu’une seule prime de partage de la valeur (PPV) par année civile, avec possibilité de la verser en plusieurs fois, dans la limite de 4 fractions (une par trimestre maximum).

La loi du 22 novembre 2023 offre la possibilité à l’employeur de verser deux PPV au titre d’une même année civile, avec la possibilité de fractionner le versement de chaque prime, dans la limite de 4 fractions (une par trimestre). - Incidence sur les exonérations

Lorsque deux primes sont versées au cours d’une même année civile, leurs montants cumulés sont exonérés dans la même limite globale de 3 000 € ou 6 000 € par an selon le cas.

Autrement dit, le fait de verser deux PPV ne double pas la limite d’exonération. - Intérêt pour l’employeur

Flexibilité supplémentaire pour les employeurs.

Exemple : Une entreprise pourrait par exemple décider de mettre en place et verser une PPV de 1 000 € en début d’année. Puis, si elle constate en septembre que sa situation économique le permet, elle pourrait par exemple décider de verser une nouvelle PPV de 2 000 €. - Entrée en vigueur

Cette mesure entre en vigueur dès le lendemain de la publication de la loi au JO (soit le 1er décembre 2023).

>> Prorogation de l’exonération renforcée de la PPV

- Prorogation uniquement pour les entreprises de moins de 50 salariés

Le régime renforcé d’exonération de la prime de partage de la valeur (PPV) est reconduit pour 3 années, sur 2024, 2025 et 2026. Seules sont concernées, les entreprises de moins de 50 salariés.Dans les entreprises de moins de 50 salariés, le régime renforcé d’exonération sociale et fiscale, donc avec exonération de cotisations sociales, de CSG/CRDS et d’impôt sur le revenu est maintenu pour les PPV versées du 1er janvier 2024 au 31 décembre 2026 à des salariés ayant perçu moins de 3 SMIC annuels sur les 12 mois précédant le versement de la prime.Aucun changement n’est apporté aux règles de calcul de la limite de 3 SMIC. - Suppression de l’exonération renforcée dans les entreprises de plus de 50 salariés

Le régime renforcé d’exonération a pris fin le 31 décembre 2023, pour les entreprises de 50 salariés et plus. Reste donc l’exonération sociale « de base » attachée à la PPV. L’exonération d’impôt sur le revenu disparaît sauf si la PPV est placée sur un Plan d’Epargne Salariale Retraite.

>> Nouvelle possibilité d’affecter la PPV sur un plan d’épargne salariale ou d’épargne retraite d’entreprise

- Un nouvel outil de défiscalisation

Le régime initial ne prévoit pas de défiscalisation autre que l’exonération impôt sur le revenu si les conditions sont remplies.

La nouveauté de la loi permet aux salariés de pouvoir placer tout ou partie de la PPV sur un des plans d’épargne suivants lorsqu’ils ont adhéré à un tel plan :- Plan d’épargne d’entreprise ou interentreprise (PEE, PEI) ;

- Plan d’épargne retraite collectif (PERCO) ;

- Plan d’épargne retraite d’entreprise collectif (PERE-CO) ou plan d’épargne retraite d’entreprise obligatoire (PERE-OB)

La PPV affectée et bloquée sur un de ces plans d’épargne bénéficiera de l’exonération d’impôt sur le revenu dans la limite du plafond de 3.000€ ou 6.000€ par an et par bénéficiaire.

-

- Le délai d’affectation

Le salarié devra procéder à l’affectation de la PPV dans un délai à fixer par décret. Une fois les sommes placées, il faudra également respecter la durée d’indisponibilité, hors cas de déblocage anticipé associés au plan d’épargne concerné. - L’information du salarié

L’employeur est tenu d’informer le bénéficiaire des sommes qui lui sont attribuées au titre de ces primes et du délai dans lequel il peut formuler sa demande d’affectation au plan d’épargne salariale ou au plan d’épargne retraite d’entreprise. - La possibilité d’abondement

La loi permet également aux employeurs d’abonder les PPV affectées sur un PEE, PERCO ou PERE-CO ((y compris interentreprises), si cet abondement est prévu par le règlement du plan, et dans les limites générales d’abondement prévues par le code du travail. - L’entrée en vigueur

L’entrée en vigueur de ces dispositions est subordonnée à la parution du décret d’application sur le délai d’affectation de la PPV à un plan d’épargne.

En résumé :

Sources

- Loi n°2023-1107 du 29 novembre 2023

- Loi n°2022-1158 du 18 août 2022